Relatório de Riqueza Global da Allianz 2021: economizando de casa

Brasil: sólido crescimento de 13,2% em ativos financeiros

A Allianz lançou a 12ª edição do seu “Relatório de Riqueza Global”, que coloca as situações de ativos e dívidas de famílias em quase 60 países sob profunda análise.

A salvo da crise

2020 foi o ano de contrastes extremos. A covid-19 destruiu milhões de vidas e meios de subsistência e a economia mundial mergulhou em sua recessão mais profunda desde a Segunda Guerra Mundial. Ao mesmo tempo, a política monetária e fiscal mobilizou somas inimagináveis para apoiar a economia, mercados e pessoas. Com sucesso: as receitas foram estabilizadas e os mercados de ações se recuperaram rapidamente. Com esse vento a favor, a riqueza das famílias resistiu à crise da covid-19: os ativos1 financeiros brutos globais aumentaram 9,7% em 2020, alcançando a impressionante marca de 200 trilhões de euros pela primeira vez.

A economia foi o principal motivador: à medida que os lockdowns reduziram drasticamente as oportunidades de consumo, nasceu o fenômeno global da economia forçada. As novas economias aumentaram 78% para 5,2 trilhões de euros em 2020, um recorde absoluto. Os fluxos para depósitos bancários – a opção padrão de poupança forçada, simplesmente deixando os recursos não gastos na conta bancária – quase triplicaram (+187%). Os depósitos bancários representaram metade ou mais das novas poupanças em todos os mercados considerados. Como resultado, pela primeira vez, os depósitos bancários em todo o mundo cresceram a uma taxa de dois dígitos de 11,9%; o pico de crescimento anterior foi de 8%, na crise financeira de 2008. Enquanto os títulos da classe de ativos – impulsionados pelo forte mercado de ações – cresceram 10,9%, os ativos de seguros e fundos de pensões apresentaram um desenvolvimento mais fraco, subindo 6,3%.

Vacinado

Apesar de um início moderado, dos gargalos contínuos no comércio mundial e de novas variantes de vírus forçando novas restrições, o PIB global crescerá fortemente em 2021, impulsionado pela campanha de vacinação que permite que as economias reabram e (parcialmente) retornem à normalidade. Além disso, políticas monetárias flexíveis e generosos apoios fiscais permanecem em vigor. O resultado para os poupadores de todo o mundo? Excluindo quaisquer correções importantes no mercado de ações, 2021 deve revelar-se como um outro bom ano para eles, com um crescimento global dos ativos financeiros em torno de 7%.

“Os números principais são muito impressionantes”, diz Ludovic Subran, economista-chefe do Grupo Allianz. “Mas devemos cavar um pouco mais fundo. A maioria das famílias não poupou realmente, simplesmente depositou seu dinheiro. Todo esse dinheiro ocioso em contas bancárias é uma oportunidade perdida. Em vez disso, as famílias devem investir em sua aposentadoria e na transição

verde, permitindo que as sociedades enfrentem os principais desafios, como mudanças climáticas e demográficas. Meu medo é que, se as famílias começarem a desperdiçar, o dinheiro acabará no ‘consumo de vingança’ e apenas alimentará a inflação. Precisamos urgentemente de uma nova ‘cultura de economia’.”

[1] Os ativos financeiros incluem caixa e depósitos bancários, contas a receber de seguradoras e instituições de pensões, títulos (ações, obrigações e fundos de investimento) e outras contas a receber.

Covid longa

Em 2020, os ativos financeiros nos mercados emergentes (+13,9%) cresceram novamente mais rápido do que nos mercados avançados (+10,4%), retornando aos padrões familiares de crescimento após três anos. Como resultado, o hiato de prosperidade entre os países ricos e em desenvolvimento também diminuiu um pouco. A reversão da tendência que diagnosticamos no ano passado – a nova separação dos países em desenvolvimento e mais ricos – parece, portanto, ter sido temporariamente interrompida. No entanto, é (muito) muito cedo para isso soar claro. Embora muitos países em desenvolvimento tenham tido um desempenho surpreendentemente bom no primeiro ano da pandemia, há indicações de que as consequências e desafios são de longo prazo – desde a vacinação insuficiente e cadeias de suprimentos reconfiguradas até a transformação digital e a transformação verde – podem afetar principalmente os países em desenvolvimento.

O mesmo pode ser dito em relação à distribuição da riqueza nacional. Embora a classe média nacional tenha encolhido nos últimos anos, à medida que a sua participação na riqueza nacional total diminuiu em muitos países, pelo menos em 2020, as imensas transferências sociais parecem ter neutralizado, com sucesso, um distanciamento ainda maior das classes. Mas esse feliz resultado pode não durar quando o apoio do Estado expirar e os efeitos diretos da crise – a perda de milhões de empregos – forem sentidos novamente. Além disso, a crise levou a um prejuízo significativo na educação escolar. A covid-19 é, portanto, susceptível de consolidar ainda mais a imobilidade social. O desaparecimento gradual da classe média parou apenas temporariamente.

“A pandemia é um desafio muito maior para os países em desenvolvimento”, comenta Patricia Pelayo Romero, co-autora do relatório. “Muito provavelmente, a covid-19 continuará a travar o desenvolvimento econômico nesses grupos de países por muito mais tempo do que nos mercados avançados. Mas o verdadeiro desafio vem depois: esses países se encontrarão em um mundo pós-pandêmico, que tornará cada vez mais difícil para eles exercerem suas vantagens comparativas de maneira comprovada, dadas as mudanças duradouras nas tecnologias, nas políticas e nos estilos de vida. O fechamento gradual do hiato de prosperidade global – o desenvolvimento definidor das últimas décadas – não pode mais ser tomado como algo certo.”

Brasil: sólido crescimento de 13,2% em ativos financeiros

Os ativos financeiros brutos das famílias brasileiras aumentaram 13,2% em 2020. O principal fator foram os depósitos bancários, que aumentaram 28,4%, o crescimento mais rápido desde 2010. Os ativos de seguros e fundos de pensão, por outro lado, cresceram apenas 4,4%, um dos aumentos mais superficiais da história deste relatório. Os títulos mostraram um desempenho sólido, aumentando 11,5%, semelhante aos 14,4% de 2019.

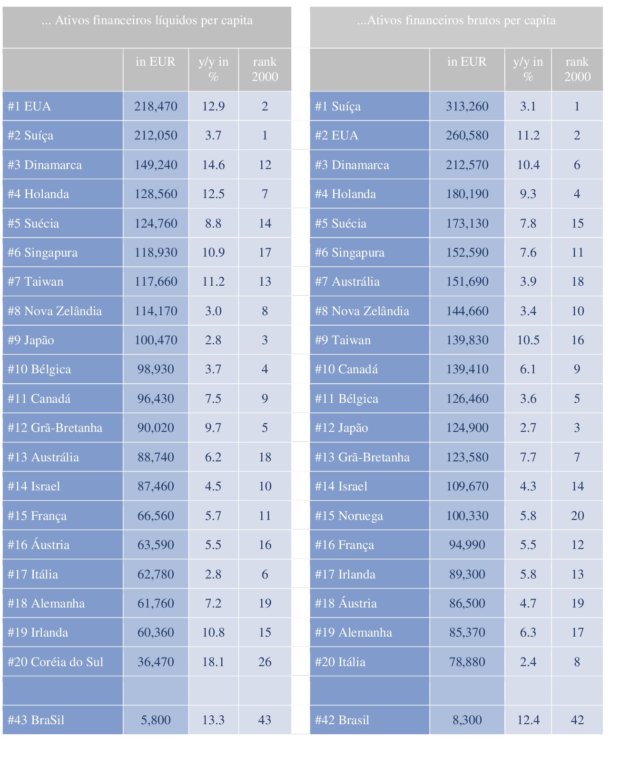

O crescimento do passivo foi de 11,2%, contra um aumento médio de 10,4% na década anterior. À medida que a produção econômica desacelerou em 2020, a taxa da dívida (passivos em % do PIB) saltou para 18%, um nível bem abaixo da média latino-americana (32%) ou de outros mercados emergentes como o Leste Europeu (26%) – e definitivamente bem abaixo da Ásia (ex: Japão), onde a taxa média da dívida é de 61%. Por fim, o ativo financeiro líquido cresceu 14,1%. Com ativos financeiros líquidos per capita de 5.800 euros, o Brasil caiu para o 43º lugar no ranking dos países mais ricos (ativos financeiros per capita, ver tabela dos 20 primeiros). Com isso, o Brasil fica abaixo da Rússia (42º) e do México (41º), e bem abaixo da China (34º). Como muitos países europeus, como Itália, França, Bélgica ou Grã-Bretanha caíram drasticamente no ranking desde 2000, o top10 parece diferente hoje do que em 2000: tornou-se mais uma questão escandinava-asiática – mas com os EUA e a Suíça ainda reinando supremos.